-

相次相続控除(村松)|岡崎市の税理士事務所

山本富彦税理士事務所/株式会社アンドリュウ

スタッフお役立ちブログ

staff useful blog

相次相続控除(村松)

2025.07.15

高齢化社会が進むにつれて、相続が発生したときに、被相続人・相続人とも高齢である割合が増加しています。もしも家族が亡くなった後、その相続人が短期間でさらに亡くなってしまったら…。

相次相続控除とは、短期間に相続が相次いで発生した場合、相続人の税負担が過重にならないように相続税を軽減できる制度です。相続開始前10年以内に被相続人が相続などによって財産を取得し相続税が課されていた場合には、その被相続人の財産を取得した人の相続税額から、一定の金額を控除します。この制度を受けるためには、次の要件を満たす必要があります。

(1)被相続人の相続人であること

この制度の適用対象者は、相続人に限定されていますので、相続の放棄をした人および相続権を失った人がたとえ遺贈により財産を取得しても、この制度は適用されません。

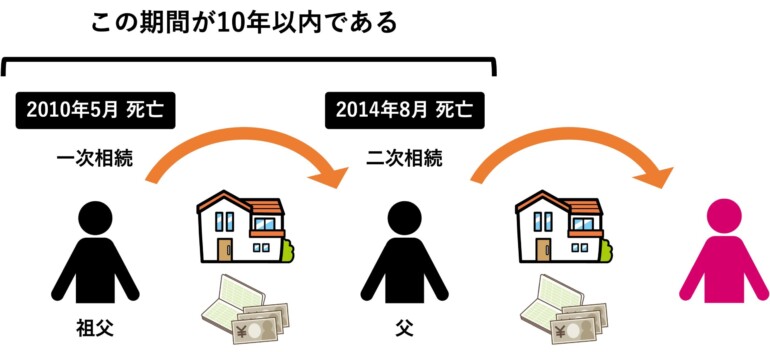

(2)その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること

(3)その相続の開始前10年以内に開始した相続により取得した財産について、被相続人に対し相続税が課税されたこと

相次相続控除は、前回の相続において課税された相続税額のうち、1年につき10%の割合で逓減した後の金額を今回の相続に係る相続税額から控除するものです。

では具体的には、いくら相続税が安くなるのか、次の事例で確認しましょう。

【計算事例】

・第一次相続:祖父が亡くなり、父が1億5,000万円(※)を相続。父の相続税は1,000万円であった。

・第二次相続:4年半後に父が亡くなり、相続財産1億8,000万円(※)のうち、長男が9,000万円(※)を相続。長男の相続税は950万円である。(※)…債務等控除後

計算方法は少し複雑なためここでは省略しますが、この場合、相次相続控除の計算式に当てはめて計算すると、長男の控除額は300万円となります。(計算例:国税庁HPより参照)

納める相続税額は、650万円となり、3割ほど安くなりました。

相続税の申告の際は、前回の相続が10年以内にあったか、相続税を納税していたかなど、確認することが大切です。なお、過去に相次相続控除の適用を忘れてしまっていても、申告期限から5年以内であれば「更正の請求」で取り戻すことが可能です。

山本富彦税理士務所&株式会社アンドリュウ

相談料 30分 ¥5,500(税込)

心配していること、悩んでいることを相談してみませんか?

TEL 0564-55-3320 https://x-yz.jp/

prev.

贈与税の対象になるのは?(小出)

next.

法定相続分と遺留分の違い(酒井)

RECOMMEND

この記事を読んだ人はこんな記事も読んでいます。

NEW POST

-

2026.02.19

遺言書の有無、どのように確認する?(鈴木)

-

2026.02.04

親が元気なうちに相続の話をすべき理由(酒井)

-

2026.01.21

不動産を相続したら(村松)

CALENDAR

| 月 | 火 | 水 | 木 | 金 | 土 | 日 |

|---|---|---|---|---|---|---|

| 1 | ||||||

| 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 9 | 10 | 11 | 12 | 13 | 14 | 15 |

| 16 | 17 | 18 | 19 | 20 | 21 | 22 |

| 23 | 24 | 25 | 26 | 27 | 28 | 29 |

| 30 | 31 | |||||

copyright(c) 2011 tomihiko yamamoto TAX ACCOUNTANT OFFICE | ANDRYU CO.,LTD All Rights Reserved.